Inflacja może być wyższa

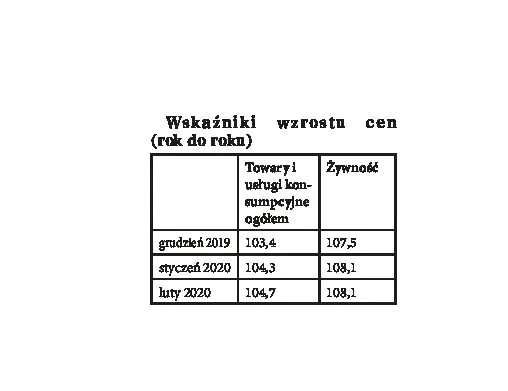

Należy podchodzić z dużą ostrożnością do projekcji dynamiki inflacji przedstawionej w raporcie Narodowego Banku Polskiego. Marcowy raport o inflacji opublikowany przez Narodowy Bank Polski pokazuje wyraźnie, że z okresu pandemii będziemy wychodzili z wyższą niż wcześniej oczekiwano inflacją. Inflacja będzie kształtowała się powyżej…