Poniższy tekst jest skierowany do wszystkich zwolenników ekonomii keynesowskiej oraz stanowi krytykę wymierzoną wprost do zwolenników ekonomii klasycznej, liberałów i libertarian, którzy chcą świadomie osłabić inwestycje sektora prywatnego poprzez spowolnienie akcji kredytowej, przywrócenie standardu złota i propagowanie idei, która oddala nas od tego ile jesteśmy w stanie wytworzyć.

Podmioty gospodarcze ubiegają się o kredyty w bankach komercyjnych zgodnie ze swoimi planami produkcji. Popyt kreowany przez firmy na kredyty tworzy pożyczki, których wielkość jest adekwatna do strumieni dochodów pieniężnych. Decyzje inwestycyjne podmiotów gospodarczych decydują o podziale portfela inwestycyjnego np. na papiery wartościowe, depozyty i gotówkę.

Bank Centralny za pomocą standardowej metody zwiększania podaży pieniądza i napędzania akcji kredytowej – obniżkę stóp procentowych lub niekonwencjonalnej polityki monetarnej mającej na celu użyczenie kapitału płynnościowego bankom komercyjnym przez pośredni zakup obligacji skarbowych przez bezpośredni zakup krótkoterminowych papierów wartościowych (szczególnie tych ryzykownych) od banków komercyjnych, co napędza akcję kredytową banków mających trudności z kapitałem płynnościowych – quantitative easing, zapewnia wymagane zaopatrzenie na pieniądz bazowy.

Taki mechanizm pokazuje endogeniczność podaży pieniądza (jest iście zależny od w.w metod oraz poziomu cen i produkcji), ze względu na preferencję płynności (popyt na pieniądz) określonych podmiotów gospodarczych. Wnioskiem tutaj jest fakt, że pieniądz jest zjawiskiem kredytowym, kredyty tworzą depozyty bankowe, a te do rezerw, co pokazuje współzależność popytu na pieniądz i jego podaży. W obiegu okrężnym pieniądza udzielenie kredytu przez banki komercyjne określonym podmiotom gospodarczym jest pierwszym krokiem, w którym dany bank udziela wiarygodnemu kredytowo podmiotowi pożyczkę po określonej nominalnej stopie procentowej (przyjmiemy ją za in ).

Podobnie jak w poprzednim tekście (akapit o paradoksie oszczędzania), wspomnę tutaj, na jakiej zasadzie banki komercyjne chętniej udzielają kredytu podmiotom gospodarczym. Banki komercyjne przed udzieleniem kredytu jako forma zaufania, oczekują od danego podmiotu gospodarczego zabezpieczenie w postaci kapitału własnego, takie zabezpieczenie jednak nie jest głównym motorem napędowym akcji kredytowej danego banku, ale jest czystym zabezpieczeniem przed udzieleniem kredytu danemu podmiotowi. Co wskazuje na to, że egzogeniczność podaży pieniądza jako „depozyty tworzące kredyty” jest błędny. Do wyznaczania nominalnej stopy procentowej podstawmy sobie wzór: in = (1 + m)i0, gdzie m – narzut procentowy, i0 – bazowa stopa procentowa BC.

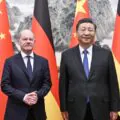

Endogeniczna teoria pieniądza jest nazywana horyzontalną ze względu na horyzontalną (poziomą, nasza Ls) linię podaży pieniądza na wykresie. Popyt na pieniądz jest odcinkiem Ld, wskazuje on malejącą funkcję stopy procentowej in . Linia popytu na pieniądz (Ld) przesuwa się w prawo, gdy podmioty gospodarcze chcące zaciągnąć kredyt mają optymistyczne przewidywania co do krańcowej efektywności kapitału i zysku ze sprzedaży, liczbę zaciągniętych kredyt przedstawia linia L1.

Wykres dla endogenicznej podaży pieniądza wskazuje, że zwiększony popyt na pieniądz zostaje zaspokojony za pomocą np. standardowej metody – obniżki stóp procentowych, a więc zwiększenia ilości pieniądza przy określonej in. Warto tutaj zaznaczyć, że zwiększenie podaży pieniądza nie prowadzi do presji inflacyjnej, ze względu na to, że te pieniądze nie są od razu wydane, a zdeponowane w bankach komercyjnych, które są wypłacalne, ale mają np. trudności z kapitałem płynnościowym.

Dochodzimy więc do wniosku, że o ilości pieniądza w systemie rezerwy cząstkowej decydują podmioty gospodarcze kreujące inwestycje z zaciągniętych kredytów w bankach komercyjnych. Ćwiartka II i III naszego wykresu wskazuje na procesy, które zachodzą po udzieleniu kredytów (o wysokości Ld). Kredyty w II ćwiartce stanowią należności banków od depozytów bankowych. Nachylenie krzywej DP wskazuje na preferencje płynności (popyt na pieniądz) kredytobiorców, z czego krzywa L1 (wysokość kredytów) wskazuje na depozyty bankowe w wysokości DB1. Ćwiartka III przedstawia zapotrzebowanie banków komercyjnych na rezerwy pieniężne (pieniądz bazowy).

Ma tu znaczenie stopa rezerwy obowiązkowej ustalana przez Bank Centralny, stanowi ona miernik rezerwy obowiązkowej, jaką banki komercyjne są zobowiązane wpłacenia do Banku Centralnego celem zabezpieczenia ich wypłacalności (ale również płynności).

Taka polityka BC pozwala na sterowanie podażą pieniądza za pomocą zwiększania lub zmniejszania rezerwy obowiązkowej, ma tu również znaczenie zabezpieczenie systemu bankowego. Zakładając, że nasza stopa rezerwy obowiązkowej jest krzywą RD (stosunek rezerw R do depozytów DB), określa położenie RD, tak więc rezerwy R1 są zawarte w depozytach DB1, przy założeniu R1/DB1 = tgβ – stopa rezerwy obowiązkowej. Ćwiarta IV wskazuje na zaopatrzenie banków komercyjnych w rezerwy przez Bank Centralny, pozioma krzywa Rs wskazuje na podaż rezerw.

Ponownie ma tu znaczenie kwestia płynności kapitału banków komercyjnych, jeżeli bank jest wypłacalny, ale ma problem z płynnością, bank centralny przy w.w metodach użyczania kapitału płynnościowego zaspokaja żądanie wypłacalnych banków komercyjnych (podaż rezerw jest całkowicie elastyczna, BC użycza kapitału płynnościowego bankom komercyjnym przy określonej i0).

Częstym powodem braku płynności wypłacalnych banków komercyjnych jest panika bankowa spowodowana fluktuacjami zachodzącymi na rynku finansowym, recesji itd. Punkt MR natomiast pokazuje nam minimalne rezerwy R1, jakie otrzymują banki przy określonej stopie procentowej i0. Ujęcie endogeniczne podaży pieniądza stoi w opozycji do podejścia zwolenników ekonomii klasycznej i egzogenicznej podaży pieniądza, w której występuje pewna dychotomia w teoretycznej analizie, gdzie wielkości realne gospodarki w długim okresie są niezależne od podaży pieniądza, a samo zwiększenie podaży pieniądza będzie wywierać wpływ w procesie przejściowym, głównie mowa tutaj o sytuacji, gdy istnieje luka popytowa, występują niedoskonałości rynkowe w postaci lepkich cen i płac, które „oczyszczają” same z siebie rynek.

Warto tutaj podkreślić, że ilościowa teoria pieniądza brana pod uwagę bez założenia ceteris paribus innych czynników w postaci preferencji płynności, istnienia luki popytowej, braku równowagi ogólnej itd. jest błędna, ze względu na błędne pojmowanie natury pieniądza. Pieniądz fiducjarny jest elementem endogenicznym, tworzonym przez system bankowy w odpowiedzi na popyt na pieniądz prywatnych podmiotów gospodarczych i jednostek, a samo udzielenie kredytu nie wymaga uprzednich oszczędności przed zwiększeniem akcji kredytowej, przez udzielenie kapitału płynnościowego bankom komercyjnym.

Co wskazuje również, że dodruk takiego pieniądza i zdeponowanego w banku komercyjnym nie powoduje presji inflacyjnej, ponieważ jedynie pieniądz wydany taką presję inflacyjną tworzy. Sama koncepcja endogenicznej teorii podaży pieniądza wywodzi się z nurtu postkeynesizmu, jego zwolennicy dzielą się na kilka stanowisk, natomiast dla naszej analizy makroekonomicznej w tym, jak i poprzednich tekstach poruszamy się po stanowisku horyzontalizmu opracowanego przez Basila J. Moore’a oraz teorii preferencji płynności.

W załączonej grafice jest przedstawiony schemat endogenicznej podaży pieniądza w ujęciu horyzontalnym. Podejście horyzontalne wskazuje na endogeniczną naturę podaży pieniądza, którego ilość jest zależna od wysokości popytu na płynne środki przez stronę ubiegającą się o zaciągnięcie kredytu. Bank Centralny w sposób egzogeniczny ustala wysokość stopy procentowej, po której udziela bankom komercyjnym kapitału płynnościowego. Co wskazuje, że jedynym ograniczeniem banków komercyjnych jest wysokość stopy procentowej, tak więc dlatego krzywa podaży pieniądza (Ls) jest całkowicie elastyczna przy określonej stopie procentowej.

Wynika to przede wszystkim z faktu, że BC pełni funkcję tzw. pożyczkodawcy ostatniej instancji, który w ramach prowadzonej polityki pieniężnej jest zobowiązany do zapewnienia kapitału płynnościowego bankom komercyjnym, które mają np. trudności płynnościowe, ale są wypłacalne. Warto podkreślić, że funkcja podaży pieniądza jest horyzontalna w każdym okresie, a narzut procentowy jest odgórnie ustalany przez władze monetarne (podmioty gospodarcze chcące zaciągnąć kredyt w celu realizacji inwestycji na określone plany produkcyjne, a w efekcie zatrudnieniowe robią to po określonej cenie za zaciągnięcie kredytu).

Podaż pieniądza jest więc endogeniczna, zgłaszana przez preferencję płynności podmiotów gospodarczych w krótkim oraz długim okresie, pieniądz więc jest konsekwencją aktywności gospodarczej wynikającej z zaciągnięcia kredytu.

Endogeniczna teoria podaży pieniądza w ujęciu preferencji płynności nieco różni się od horyzontalnej, gdyż zakłada możliwość istnienia nadwyżki pieniądza kredytowego. Powodem jest założenie istnienia mechanizmu, w którym podaż depozytów stworzonych przez strumień nowych kredytów jest równy popytowi na depozyty.

Zgodnie z ujęciem horyzontalnym „kredyty tworzą depozyty”, a więc niezależna funkcja popytu na pieniądz nie istnieje, tak więc ciąg kreacji pieniądz musi przebiegać od kredytów do depozytów, a na końcu do podaży pieniądza. W ujęciu preferencji płynności istnieje również popyt na pieniądz niezależny od popytu na kredyty, tj. zgodnie z teorią preferencji płynności istnieją różne motywy popytu na pieniądz (np. motyw spekulacyjny, który ma swoje odzwierciedlenie w keynesowskiej teorii preferencji płynności jako podaż pieniądza wynikającego z funkcji stopy procentowej M2 = L(r), ale również motyw ostrożności czy portfelowy.

Początkowo popyt na kredyt jest równy popytowi na pieniądz, jednak po pewnym czasie ta równość nie jest utrzymywana, powodem są właśnie różne motywy preferencji płynności, kredyty są zaciągane zazwyczaj by pokryć płatności za określone usługi i dobra, tak więc depozyty stworzone przez kredyty w krótkim czasie zmieniają swojego właściciela, który może zamienić depozyt w płynny pieniądz lub określone aktywa finansowe o wyższym zwrocie.

Tak więc różne preferencje płynności zmieniają strukturę portfeli pod wpływem określonych stóp procentowych, produkcji, cen oraz dochodu. Istnieje tu więc pewna dychotomia, nurt postkeynesizmu słusznie podkreśla istotę endogeniczności podaży pieniądza, jednak może pojawić się pewna dwukierunkowość, pierwsza to ta reprezentowana przez schemat horyzontalny o istnieniu wyłącznie popytu kredytowego, przechodzącego na depozyty, a następnie do podaży pieniądza lub jak wskazuje schemat z ujęcia preferencji płynności, funkcja niezależnego popytu na pieniądz ograniczy zdolność kreowania depozytów przez kredyt.

W kontekście endogenicznej teorii podaży pieniądza warto odnieść się do teorii popytu efektywnego, podaż pieniądza w modelu horyzontalnym oraz w ujęciu preferencji płynności wskazuje, że wraz ze wzrostem aktywności gospodarczej rośnie popyt na kredyty w celu sfinansowania bieżących inwestycji. Wzrost produkcji więc jest skutkiem wzrostu zaciągniętych kredytów przez podmioty gospodarcze, tak więc w celu napędzenia gospodarki obowiązkiem sektora bankowego jest napędzenia akcji kredytowej.

Jednak wśród zwolenników postkeynesowskiej teorii endogeniczności pieniądza powstał krytyczny nurt do pełnej akomodacji. Thomas Palley i L. Randall Wray, zwolennicy nurtu strukturalistycznego twierdzili, że bank centralny może ograniczyć bankom komercyjnym dostęp do płynnych rezerw za pomocą operacji otwartego rynku, które są podstawowym prądem płynności systemu bankowego.

Banki Centralne w krótkim okresie nie tracą całkowicie kontroli nad podażą pieniądza, banki komercyjne są w stanie zdobyć potrzebne środki płynnościowe z innych źródeł (kredyt dyskontowy), ale odbywa się to po wyższych cenach. Wówczas krzywa podaży pieniądza przestaje być horyzontalna, a staje się dodatnio nachylona, a stopa oprocentowania kredytu przestaje mieć charakter egzogeniczny, tylko zmieniają się endogenicznie.

Jednak w dłuższej perspektywie oczywiście banki komercyjne są nastawione na zysk, więc będą starały się unikać nałożonych z powodu prowadzenia określonej polityki pieniężnej banku centralnego ograniczeń i wprowadzać nowe metody instrumentów finansowych, oczywiście mowa tutaj o określonej sytuacji niekonwencjonalnej polityki monetarnej banku centralnego jak np. repo.

Takie zachowania banków komercyjnych, kiedy starają się szukać innych sposobów zarządzania portfelem aktywów i pasywów umożliwi generowanie dodatkowych płynnych środków i będą się starały osłabiać pozycję banku centralnego. Dynamizacja takiego zarządzania należnościami i zobowiązaniami w celu generowanie rezerw wynika ze wzrostu prędkości obiegu pieniądza. Różni się to od podejścia horyzontalnego, wzrost akcji kredytowej w ujęciu strukturalistycznym nie wynika ze wzrostu dostępnych na każde żądanie rezerw banku centralnego, lecz z mechanizmów endogenicznych na rynku finansowym.

Doskonałym przykładem tego jest fakt, że akcja kredytowa jest intensywniejsza w gospodarce, w której jest wiele małych banków podległych polityce pieniężnej banku centralnego, np. określonej stopy procentowej lub niekonwencjonalnych metod kontrolowania podażą pieniądza. Popyt na aktywa finansowe wynika więc w tym ujęciu od czynników endogenicznych, np. preferencji płynności, oczekiwań, kosztów transakcyjnych itd.

W tym ujęciu o podaży pieniądza i wysokości stopy procentowej decydują popyt na aktywa oraz ich podaż. Podaż pieniądza reaguje endogenicznie na popyt, ale jest ona zależna od prowadzonej polityki pieniężnej.

Uwalnianie rezerw natomiast nie musi być dostatecznie wystarczające do zaspokojenia zgłoszonego popytu na kredyt, dlatego należy podkreślić istotę kapitału płynnościowego, którą bank centralny jest zobowiązany do zdeponowania w bankach komercyjnych, aby te endogenicznie napędziły akcję kredytową i zwiększyły podaż pieniądza do zgłoszonego popytu na te kredyty.

Teoria preferencji płynności jako najbardziej powszechny i oparty o model IS-LM schemat podejścia do endogenicznej teorii podaży pieniądza pokazuje nam, że wysokość stopy procentowej ustalanej przez Bank Centralny jest określana przez popyt na pieniądz (czyli tego, ile naszych środków chcemy przechowywać w formie płynnej – gotówce) i jego podaż.

Popyt na pieniądz więc jest funkcją takich zmiennych jak stopa procentowa i dochód. Motywy popytu na pieniądz można podzielić na cztery: Motyw spekulacyjny, transakcji, portfelowy i ostrożności. Postaram opisać się wszystkie, jednak szczególną uwagę poświęcę dwóm pierwszym. Motyw portfelowy wynika z jednego z najistotniejszych czynników w makroekonomii – ryzyka.

Jednostki z powodu ryzyka wolą poświęcić większą stopę zwrotu w celu zabezpieczenia portfela inwestycyjnego, który w efekcie da niższą, ale bardziej przewidzianą stopę zysku. Polega to na tym, że przy tym motywie popyt na pieniądz płynny zależy od np. fluktuacji zachodzących na rynku finansowym, od tempa rozwoju gospodarczego itd., czyli ciężkich do przewidzenia zjawisk, wydarzeń.

Kolejny motyw to oczywiście transakcji, czyli motyw popytu na pieniądz płynny w celu dokonania bieżących transakcji. Wynika to głównie z działalności operacyjnej danego podmiotu gospodarczego oferującego usługi, dobra itd. Gotówka więc staje się formą bezpieczeństwa jako rezerwa. Teraz najistotniejszy motyw, który postaram się najdokładniej przeanalizować. Motywy ostrożności i transakcji wynikają z aktywności gospodarczej danego kraju oraz od poziomu dochodu nominalnego. Motyw spekulacyjny wynika i reaguje za pośrednictwem polityki monetarnej, w której Bank Centralny ustala stopy procentowe.

Do pokazania zależności między podażą pieniądza a stopą procentową posłużymy się wykresem (załącznik do tekstu), który pokazuje nam, że wraz ze spadkiem stopy procentowej – rośnie podaż pieniądza. Wskaźnikiem stopy procentowej są zmiany np. cen obligacji, wierzytelności itd. o różnych terminach płatności. Jak doskonale wiemy, o podaży pieniądza w gospodarce decydują jednostki zaciągające kredyty w bankach komercyjnych, które udzielają tych kredytów i w ten sposób zwiększają podaż pieniądza. Im większą ilość pieniędzy banki kreują lub wycofują przez kupno/sprzedaż np. obligacji, tym większy spadek/wzrost stopy procentowej jest potrzebny.

W poprzednich tekstach podkreśliłem, w jaki sposób Bank Centralny wpływa na podaż pieniądza tak jak tutaj – wahania stóp procentowych. Jednak wspomniałem przy tekście o polityce monetarnej o Quantitative Easing (luzowanie ilościowe), które polega na pośrednim zakupie dłużnych papierów wartościowych przez banki komercyjne, w taki sposób, że Bank Centralny udziela kapitału płynnościowego bankom komercyjnym (co w praktyce nie zwiększa ich podaży, a więc nie tworzy presji inflacyjnej, ze względu na fakt, że zwiększenie kapitału płynnościowego banku komercyjnego deponuje pieniądze, a nie wypuszcza od razu pieniądze w obieg).

Celem takiej, niekonwencjonalnej polityki pieniężnej jest zwiększenie akcji kredytowej i podaży pieniądza. Jeżeli w gospodarce jest za mało pieniądza, inwestycje są nieopłacalne lub ryzykowne, a kredyty za drogie – Bank Centralny udziela pożyczki bankom komercyjnym, które uzyskują kapitał płynnościowy.

Jednak BC zakupuje te ryzykowne aktywa, by zmniejszyć niechęć i obawy banków komercyjnych do udzielania kredytów. Konsekwencją oczywiście jest deprecjacja pieniądza. Istotne jest rozróżnienie zmian zachodzących w motywie spekulacyjnym na dwa: zmiana stopy procentowej wywołana przez zmiany podaży pieniądza przy niezmiennej funkcji płynności oraz zmiana wynikająca ze zmian w przewidywaniu wpływających na samą funkcję płynności.

Niejednokrotnie powtarzałem, że do najważniejszych czynników determinujących sytuację na rynku są: ryzyko, czas i informacja. W tym przypadku warto podkreślić istotność informacji, zmiany funkcji płynności pod wpływem informacji, które prowadzą do przewidywań, mogą wywoływać nieciągłości w ruchu stopy procentowej, powodem jest odmienna interpretacja informacji przez inwestorów. Jeżeli dana informacji jest oczywista dla szerszego grona inwestorów i określa cenę np. obligacji, to stopa procentowa przystosowuje się najszybciej.

Kiedy inwestorzy reagują podobnie na informację, to przewidywania nie będą wywoływać przemieszczenia pieniędzy. Operacje zachodzące na otwartym rynku wpływają na wahania stóp procentowych oraz przewidywania rządu i polityki monetarnej danego Banku Centralnego. Na decyzje inwestorów i rentowność ich inwestycji mają szczególne znaczenie wahania stóp procentowych.

Idąc dalej, obniżka stóp procentowych zwiększa akcję kredytową – powodem jest tańsza obsługa zadłużenia (tańsze kredyty), więc jednostki chętniej zaciągają dług. Wyższe kredyty w efekcie doprowadzą do spadku rentowności przedsiębiorstw – droższy kapitał zniechęci firmy do zadłużania się, co spowolni ich rozwój. Słabsza ekspansja, hamowanie płynności i spadek zysków doprowadzi do spadku atrakcyjności w oczach inwestorów, co przełoży się na spadek cen akcji. Ponownie zatrzymam się przy decyzjach inwestorów, polityka stóp procentowych Banku Centralnego determinuje zyskowność wynikająca z ryzyka inwestycji, np. odsetki z instrumentów o niewielkim ryzyku (obligacje, lokaty itd.).

Wzrost stóp procentowych skłoni inwestorów do sprzedaży ryzykownych akcji i ulokowania środków w bezpieczniejszych instrumentach, które zyskałyby na atrakcyjności. Kiedy szersze grono inwestorów sprzedaje akcje, przełoży się to na spadek cen, ze względu na przewagę podaży akcji nad popytem. Jeżeli chodzi o sektory, które cechują szczególną wrażliwość na wahania stóp procentowych, są to przede wszystkim instytucje finansowe, deweloperskie oraz banki.

Sektor wytwórczy i produkcyjny staje się więc bezpieczniejszą opcją dla inwestorów.

Podkreśliłem istotność motywu transakcji i spekulacyjnego ze względu na fakt, że zasoby pieniężne dzielą się na: obieg czynny pieniądza (motyw transakcji) – zasoby kształtujące się [M1 = L1(y)] oraz obieg nieczynny pieniądza (motyw spekulacyjny) – zasoby utrzymywane [M2 = L2(r)]. Tak więc podaż pieniądza będzie zależna od tych dwóch motywów M = M1 + M2 = L1(y) + L2(r), gdzie: M – podaż pieniądza, M1 – ilość gotówki zaspokajającego motyw transakcji, M2 – ilość pieniądza zaspokajającego motyw spekulacyjny, L1(y) – funkcja płynności zależna od dochodu (poziom dochodu), L2(r) – funkcja płynności zależna od stosunku między stopą procentową a stanem przewidywania, r – stopa procentowa, y – dochód.

Wzrost ilości pieniądza zwiększa dochód – zwiększa zapotrzebowanie na obieg czynny (wzrost dochodu wynika ze wzrostu zagregowanego popytu i produkcji, obniżka stóp procentowych natomiast napędza inwestycje przez zmniejszenie ryzyka i obciążenia kredytowego).

Wpływ zmian ilości pieniądza na poziom cen jest jednak pośredni, gdyż zależy od płacy nominalnej i poziomu zatrudnienia. Popyt na pieniądz (teoria preferencji płynności) jest więc nie tylko funkcją dochodu, podaż pieniądza oraz zmiany globalnego poziomu cen są związane z wielkością produkcji i poziomem dochodów. Wpływ zmian ilości pieniądza jest zależny od czynników kształtujących proces produkcji (co podkreślałem przy tekście o teorii cyklu koniunkturalnego np. krańcowa efektywność kapitału. Wrócę do tego tematu w dalszej części tekstu).

W efekcie możemy wyciągnąć prosty wniosek, że dodruk pieniądza fiducjarnego stanowi dochód jednostki i wpływa na podaż pieniądza (M1), jednak nie zaabsorbuje to całej podaży pieniądza i przejdzie na M2, czyli zakup papierów wartościowych.

Podaż pieniądza (M) więc jest zależna od r, natomiast właśnie stopa procentowa wpłynie na M2, częściowo na dochód, a więc i M1. Więc podaż pieniądza będzie zależna od reakcji inwestycji na obniżkę stopy procentowej oraz reakcji dochodu na zwiększenie inwestycji. Co warte jest podkreślenia, stopa procentowa nie może znajdować się w stanie równowagi na poziomie niższym od stopy odpowiadającej pełnemu wykorzystania potencjału produkcyjnego (tj. pełnemu zatrudnieniu) – w takim wypadku doprowadzi do to inflacji i M1 będzie absorbować stale zwiększającą się podaż pieniądza.

Ilość pieniądza kreowana przez Bank Centralny (pośrednio jak wyżej opisałem mechanizm zwiększania podaży pieniądza) będzie odpowiadać, ceteris paribus, określonej stopie procentowej lub stóp procentowych od wierzytelności o różnych terminach spłaty. Władze pieniężne dokonują transakcji pieniędzmi i wierzytelnościami, dlatego tworzą pewien związek między zmianami ilości pieniądza i zmianami stóp procentowych. Taki związek staje się właściwie dosyć prosty, kiedy władze pieniężne kupują i sprzedają wierzytelności o różnych terminach spłaty lub nawet o różnym stopniu ryzyka.

Dla naszej analizy endogenicznej teorii podaży pieniądza musimy zatrzymać się przy omówieniu krótkoterminowej i długoterminowej stopy procentowej w ujęciu postkeynesowskim i rozważyć kwestię obiegu pieniądza. Zakładając sytuację równowagi ogólnej, kiedy inwestycje finansują się same, to popyt na kapitał i jego podaż nie mogą wyznaczać stopy procentowej.

Krótkoterminowa stopa procentowa jest określana przez wartość transakcji i przez podaż pieniądza kreowaną przez banki.

Długoterminową stopę procentową wyznacza bieżąca krótkoterminowa stopa procentowa, dzięki której np. wyznacza się potencjalne ryzyko deprecjacji aktywów długoterminowych. Za szybkość obiegu pieniądza przyjmijmy stosunek zagregowanej sumy obrotów (zagregowanej wartości transakcji w określonym czasie) – T i zasób pieniądza – M, czyli V (szybkość obiegu pieniądza) = T/M. Założenie stałości szybkości obiegu pieniądza wynika z teoretycznego założenia istnienia naturalnej stopy procentowej jako realnej, czyli w momencie osiągnięcia pełnego zatrudnienia (jednak osiągnięcie pełnego zatrudnienia poza fiskalnym jest nieosiągalna ze względu na bezrobocie frykcyjne czy dobrowolne, jedynie osiągnięcie pełnego zatrudnienia fiskalnego, w którym krańcowa przykrość pracy i realna płaca jest sobie równa, jest osiągalna, co więcej w krótkim okresie ceny i płace są lepkie, a jednostki ulegają presji inflacyjnej, tak więc wzrost globalnego popytu nie sprawi wzrostu cen przez horyzontalną krzywą globalnej podaży, a więc ilościowa teoria pieniądza powinna być rozpatrywana w teoretycznym ujęciu ceteris paribus innych czynników wpływających na ceny (presji inflacyjnej spowodowanej stroną podażową – inflacja kosztowa, czy inflacji spowodowanej zmianami cen zagranicznych, a więc również importochłonności itd.).

Szybkość obiegu pieniądza jest więc zależna od krótkoterminowej stopy procentowej, im jest wyższa, tym silniejszy jest bodziec do lokowania rezerwy na krótki termin niż jako rezerwy kasowej. Transakcje więc mogą być dokonane za pomocą mniejszego lub większego zasobu pieniądza.

Krótkoterminową stopę procentową interpretujemy jako stopę procentową pozbawioną ryzyka fluktuacji cen np. obligacji. Szybkość obiegu jest więc rosnącą funkcją krótkoterminowej stopy procentowej, V(p) = T/M. Dla danej funkcji V krótkoterminowa stopa procentowa (p) jest wyznaczona przez wartość T oraz M, która wynika z prowadzonej polityki monetarnej. Zgodnie z tym założeniem, przy określonej wartości transakcji, wzrost podaży pieniądza obniży krótkoterminową stopę procentową.

Powrócę na moment do klasycznej teorii cyklu koniunkturalnego i wskaże zachowanie w.w czynników na cykliczne wahania. Podaż pieniądza charakteryzują mniejsze wahania niż wartości transakcji, w taki sposób, że w fazie ożywienia szybkość obiegu pieniądza i krótkoterminowa stopa procentowa roście, a w czasie depresji spada, lecz praktyka pokazuje, że prowadzona polityka banku centralnego może wpłynąć na poziom krótkoterminowej stopy procentowej w określonej fazie.

Wpływ i działanie krótkookresowej stopy procentowej pokazuje nam załączony wykres preferencji płynności. W krótkim okresie zmiany podaży pieniądza są spowodowane zmianami stopy procentowej, a więc obniżka krótkookresowej stopy procentowej spowoduje przesunięcie krzywej popytu na prawo i wzrostu produkcji. Przejdźmy do analizy długoterminowej stopy procentowej, warto tutaj szczególnie podkreślić rolę długoterminowych aktywów finansowych takie jak weksle lub obligacje skarbowe. W długim okresie o wysokości stopy procentowej równowagi decyduje rynek funduszy pożyczkowych, a rynek pieniężny dostosowuje się do niego. Jednak wpływ Banku Centralnego ma decydujący wpływ na wysokość długookresowej stopy procentowej.

W dłuższym okresie popyt na pieniądz i jego podaż nie wywierają takiego wpływu, a działania funduszy pożyczkowych, a konkretnie podaż i popyt na te fundusze i polityka Banku Centralnego. Warto tutaj podkreślić, że teoretyczne rozważanie o długookresowej stopie procentowej jest pozbawione sensu bez determinującej ją krótkookresowej stopie procentowej mającej realny wpływ na podaż pieniądza, globalny popyt a w efekcie realną produkcję.

Fluktuacje mające realny wpływ na krótkookresową stopę procentową (szczególnie wysokie wahania ma wartość transakcji, a mniejsze, podaż pieniądza) mają niewielki wpływ (ale jednak mały, ze względu na fakt, że to nie bieżąca stopa procentowa wpływa na poziom długoterminowej stopy procentowej, a właśnie średnia krótkookresowa stopa procentowa w przedziale kilkuletnim) na długoterminową stopę procentową. Warto zaznaczyć, że długookresowa stopa procentowa zmienia się słabiej od krótkoterminowej ze względu np. na fakt, że wzrost długoterminowej stopy procentowej (spadek cen obligacji) zmniejsza ryzyko ich deprecjacji (spadek stopy procentowej – > wzrost cen obligacji, dokładnie zostało to wyjaśnione przeze mnie w tekście o polityce monetarnej i reakcji cen obligacji na stopę procentową). Wnioskując więc z naszej analizy, długoterminowa stopa procentowa nie wykazuje wyraźnych wahań cyklicznych.

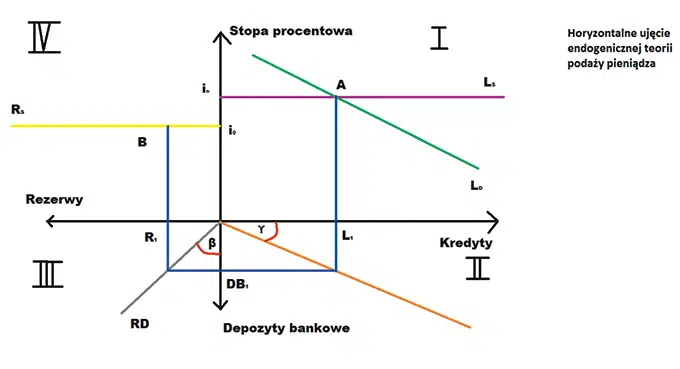

Kwestia podaży pieniądza w ujęciu egzogenicznym (neoklasycznym) wygląda zupełnie inaczej, pogląd ten często jest nazywany wertykalistycznym (ze względu na pionową krzywą podaży pieniądza).

Koncepcja egzogenicznej podaży pieniądza odwrotnie do horyzontalnej twierdzi, że akcja kredytowa jest zależna od rezerw, a więc w tym kontekście to „depozyty tworzą kredyty”, natomiast rezerwy są kontrolowane przez Bank Centralny. Istnieje więc tutaj dobrze znany mnożnik kreacji pieniądza M = hmH, gdzie podaż pieniądza (M) jest iloczynem mnożnika pieniężnego i pieniądza bazowego.

Na załączonej grafice przedstawiającej ujęcie z perspektywy wertykalistycznej widzimy, że podaż pieniądza M jest określona i zależna od odcinka BC, który jest wynikiem kontrolowanej przez bank centralny bazy pieniężnej H (H = OA).

Koncepcja wertykalistyczna ma swoją podstawę w systemie opartym na parytecie złota, gdzie bank centralny może kontrolować bazę pieniężną i obieg na podstawie danego zasobu złota. Z wykresu łatwo wywnioskować, że wraz ze wzrostem produkcji, a więc również zatrudnienia, rośnie stopa procentowa. Powodem jest fakt, że oprócz popytu na pieniądz transakcyjny (który jest funkcją dochodu) istnieje popyt na pieniądz spekulacyjny, pieniądz trzymany w kasie spekulacyjnej nie przynosi dochodu, a więc im wyższa jest stopa procentowa, tym większe są koszty jej utrzymywania.

Tak więc popyt na pieniądz spekulacyjny jest inaczej malejącą funkcją stopy procentowej. Przy określonej wielkości zasobu pieniądza (OB) kasa spekulacyjny będzie odpowiednio do większej kasy transakcyjnej mniejsza, kiedy stopa procentowa urośnie z poziomu i0 do i1. Na podstawie naszych rozważań łatwo domyślić się, że egzogeniczna teoria podaży pieniądza w systemie opartym o walutę kruszcową, parytecie złota itd. doprowadzi do spadku akcji kredytowej i znacząco podwyższy koszt użyczonego kapitału przez banki komercyjnego – w efekcie doprowadzi to do osłabienia krańcowej efektywności kapitału, bo przecież podmioty gospodarcze ubiegające się o zaciągnięcie kredytu deklarują popyt na kredyt, dzięki któremu pokryją inwestycje bieżące celem pokrycia amortyzacji i zakupu nowego aparatu wytwórczego, a w efekcie wzrostu produkcji. Osłabienie akcji kredytowej i oparcie systemu bankowego na pieniądzu egzogenicznym w efekcie osłabi realną produkcję globalną i powiększy lukę popytową.